Они ввели моду на черно-желтые вещи, они сделали яйцо вездесущим, они вдохнули в оранжевый цвет иной смысл, они соединили сотовую и фиксированную связь во едино, наконец, заставили поверить, что будущее зависит от нас самих. Они – операторы мобильной связи Екатеринбурга и Свердловской области. Представляем обзор рынка сотовой связи Среднего Урала.

Рынок услуг сотовой связи достиг уровня насыщения. По нашим собственным данным, на первое сентября 2007 года уровень проникновения сотовой связи в Екатеринбурге и Свердловской области составил 106,1%. Но это не мешает игрокам развиваться и достигать новых вершин в бизнесе.

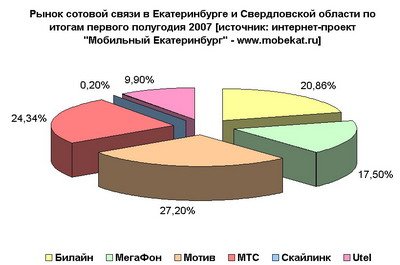

По данным аналитиков интернет-проекта «Мобильный Екатеринбург», сотовой связью в нашем регионе пользуются 4 663,68 тыс. абонентов [по итогам первого полугодия 2007 года]. Стоит отметить, что эти данные получены на основе анализа активных SIM-карт всех операторов Среднего Урала.

Предоставлением услуг мобильной связи в Екатеринбурге и Свердловской области занимаются шесть операторов. Этот показатель выше общероссийского, поскольку во многих регионах России на рынке работают только компании «большой тройки».

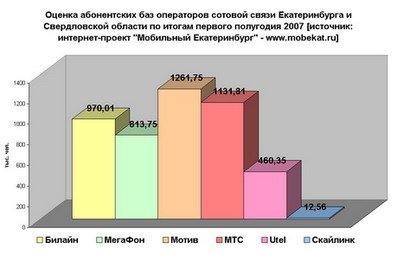

По итогам аналитического отчета интернет-проекта «Мобильный Екатеринбург», лидером рынка сотовой связи Свердловской области является ООО «Екатеринбург – 2000» [Мотив™]. «Мотив» занимает 27,2% рынка, абонентская база составляет 1 261,75 тыс. человек [данные на первое сентября этого года].

- Основываясь на 11-летнем опыте работы и в соответствии с требованиями рынка, «Мотив» осуществляет переход от традиционной «сотовой» компании к современной телекоммуникационной. Уже сегодня жители Свердловской области имеют доступ к широкому спектру телекоммуникационных услуг, включая местную телефонную связь, сотовую связь, доступ в Интернет, - говорит Елена Радченко, пресс-атташе компании «Мотив».

Второе место занимает «МТС» - 24,34%. В активе этой компании числятся 1 131,81 тыс. клиентов Свердловской области.

- Сегодня наиболее приоритетное направление для нас – это повышение лояльности жителей области, которые сделали выбор в пользу МТС и стали нашими абонентами. Мы планируем запускать новые интересные услуги и привлекательные тарифы, расширять в Свердловской области дилерскую сеть абонентского обслуживания, а также зону охвата с тем, чтобы абоненты могли воспользоваться связью МТС и получить качественное обслуживание в любом населенном пункте, - подчеркивает Юлия Коган, директор по маркетингу филиала ОАО «МТС» в Свердловской области.

Третье место зарезервировано за ОАО «Вымпелком» [Билайн™] – 20,86%. 970,01 тыс. уральцев предпочитают услуги полосатого оператора. В компании подчеркивают, что наиболее успешными продуктами являются нишевые предложения.

- Сегодня мы разрабатываем и выводим на рынок предложения, ориентированные на конкретный сегмент аудитории. Верность выбранного нами пути подтверждается как ростом финансовых показателей, так и статистикой: на нишевых тарифах сегодня обслуживается около 55% всех абонентов «Билайн», - приводит цифры Андрей Клименских, пресс-секретарь екатеринбургского филиала ОАО «Вымпелком» [Билайн™]. - Недавно запущенные тарифы «Первый детский», «Монстр общения» уже нашли своих поклонников. Востребованы и ориентированные на определенный сегмент аудитории услуга «SMS non stop», сервис «Свои», опция «Летний безлимит».

В числе лидеров прочно закрепился и «МегаФон». У компании результаты несколько скромнее, чем в первой тройке – 17,5%. По нашим данным, оператор обслуживает 813,75 тыс. клиентов в Екатеринбурге и области.

Несмотря на то, что «Уралсвязьинформ» [Utel™] вышел на рынок последним, ему удалось взять под контроль 9,9% рынка региона. На конец августа абонентская база Utel оценивалась в 460,35 тыс. человек.

Замыкает список игроков сотовой связи универсальный оператор «Скайлинк» [в Свердловской области интересы оператора представляет ЗАО «Уралвестком»]. Доля компании оценивается в 0,2% при абонентской базе 12,56 тыс. человек.

По итогам второго квартала индекс ARPU [среднемесячный доход на одного абонента] у операторов большой тройки в нашей области составил $9,8 у МТС, $9,9 у «Вымпелкома» и $14 у МегаФона. Доходность с одного абонента в месяц у «Мотива» и Utel ниже [$6,3 и $7,4], чем у федеральных операторов. При этом наблюдается медленный, но стабильный рост ARPU, который, прежде всего, связан с введением системы «платит звонящий» и изменением во взаиморасчетах межу мобильными операторами, а также увеличением платежеспособности населения.

В настоящее время сеть «Мотив» работает на территории проживания 95% населения Свердловской области, это означает, что зона охвата в населенных пунктах близка к максимальной. Поэтому в части технического развития на первый план выходят задачи улучшения качества связи, а также расширение зоны действия сети по транспортным магистралям и в удаленных и малонаселенных точках области.

- По-прежнему остаются актуальными разработка новых тарифов и услуг. В ближайшее время мы увеличим объем предоставляемых услуг и обеспечим рост их качества, - отмечает Елена Радченко. - Корпоративным клиентам и партнерам компании, помимо сотовой связи, будут интересны предложения других направлений деятельности «Мотива»: предоставление услуг контакт-центра компании внешним клиентам, пропуск трафика через зоновые узлы связи, предоставление транспортных сетей связи.

По данным операторов сотовой связи, в последнее время наметился стабильный рост доходов от дополнительных услуг.

- За последние два года объем выручки от дополнительных услуг вырос практически в 1,5 раза. Самой популярной дополнительной услугой является отправка SMS-сообщений. Но и другие неголосовые сервисы приобретают все большую востребованность. Самыми растущими являются услуги на базе EDGE/GPRS – это MMS-сообщения, wap-доступ и «Мобильный Интернет». Выручка от этого вида услуг за два года увеличилась в 4,5 раза, - рассказывает Александр Казанцев, коммерческий директор сети «МегаФон-Урал». - В целом же стоит отметить, что за последние два года ассортимент дополнительных услуг значительно расширился. Для массового рынка, например, появились такие сервисы, как индивидуальный сигнал ожидания ответа, синхронизация данных и мобильное радио, для бизнеса - управление удаленными объектами, офис в кармане и мобильная рация push to talk.

В МегаФоне также фиксируют увеличение проникновение услуги «Мобильный Интернет». В среднем, ежемесячный прирост количества абонентов, использующих услугу составляет около 10%, а объем трафика, приходящийся на одного абонента МегаФон-Урал, возрастает на 12%.

Подобное распределение выручки характерно и для «Вымпелкома».

- В настоящее время наши абоненты тратят на оплату дополнительных услуг примерно 20% от общей суммы платежей, при этом около половины от этой суммы приходится на долю SMS. За два последних года соотношение цифр изменилось несущественно, - констатирует Андрей Клименских. - В то же время доля услуг на базе GPRS в общем объеме доходов от дополнительных услуг за это время выросла и сегодня достигает трети.

В МТС отмечают и рост числа пользователей, и рост объема дополнительных услуг, потребляемых абонентами.

- С начала 2007 года объем GPRS-трафика в сети МТС в Свердловской области вырос практически вдвое. Что касается структуры доходов, то доля VAS растет с каждым годом и в настоящее время составляет более 15%, - замечает Юлия Коган.

Все без исключения операторы уделяют большое внимание улучшению качества существующих услуг и внедрению новых, которые бы принесли дополнительную выручку. Многие игроки готовятся к развертыванию сетей UMTS/HSDPA [сети третьего поколения]. Итогом работы компаний становится удобство связи, доступность услуг передачи данных в любой точке, что не может не радовать.