Рынок сотовой связи Екатеринбурга и Свердловской области по-своему уникален. Сильнейшая конкуренция со стороны пяти GSM-операторов, уровень проникновения 122% и объем рынка в 18,6 млрд. рублей в год – это лишь малая доля того, чем может похвастать крупный регион. Интернет-издание «Мобильный Екатеринбург» оценило возможности и потенциал основных игроков рынка сотовой связи, а также выявило предпочтения уральцев.

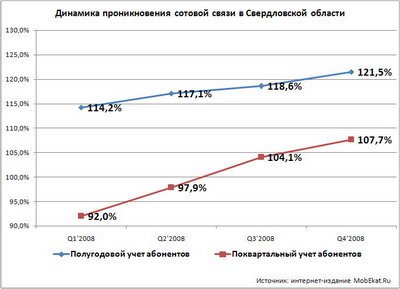

Рынок услуг сотовой связи достиг уровня насыщения еще полтора года назад. По нашим собственным данным, на начало 2009 года уровень проникновения сотовой связи в Свердловской области составил 121,6% [численность населения в Екатеринбурге и области 4,4 млн. человек]. Но это не мешает игрокам развиваться и достигать новых вершин в бизнесе.

По данным аналитиков интернет-проекта «Мобильный Екатеринбург», сотовой связью в нашем регионе пользуются около 5,3 млн. абонентов [на начало 2009 года]. Стоит отметить, что эти данные получены на основе анализа зарегистрированных в течение полугода SIM-карт всех операторов Южного Урала. За 12 последних месяцев абонентская база возросла на 16,1%. Реальная же доля проникновения сотовой связи в регионе оценивается нами на уровне 107,7%. Этот показатель говорит о том, что один абонент одновременно пользуется двумя или более sim-картами разных операторов: какие-то для голосовой связи, а какие-то исключительно для выхода в интернет.

- Проникновение мобильной связи превысило 120%. В отдаленных районах связь доступна. Населенные пункты с численностью более тысячи жителей закрыты и в настоящее время покрываются более «мелкие», - приводит данные Валерий Костарев, пресс-секретарь генерального директора ОАО «Уралсвязьинформ». – Наша компания продолжает развиваться. С начала 2009 года мы запустили сеть в шести населенных пунктах, где качественная мобильная сеть не была еще представлена ни одним оператором. Также ведется работа по улучшению качества сети по всей территории покрытия.

Практически все операторы в один голос утверждают, что территория покрытия мобильной связи в Свердловской области, на которой проживают люди, достигает 90-95%.

- Компания «МОТИВ» предоставляет услуги сотовой связи в 591 населенном пункте Свердловской области, где проживает 95% населения. Одним из главных принципов компании «МОТИВ» является принцип доступности: как ценовой, так и фактической, - подчеркивает руководитель отдела по связям с общественностью телекоммуникационной группы «МОТИВ» Елена Виноградова. - Мы активно развиваем сеть«МОТИВ» на территории всей Свердловской области, зачастую являясь единственным оператором, предоставляющим сотовую связь в небольших, малонаселенных и отдаленных населенных пунктах, деревнях и поселках. Благодаря чему связь «МОТИВ» сегодня равно доступна как жителям Екатеринбурга, так и жителям таких удаленных поселков, как, например, Атымья, Северный и других.

- Сеть МТС охватывает 90% населенной территории Свердловской области. В 2008 году компания реализовала самую масштабную за последние несколько лет инвестиционную программу по строительству сети в Свердловской области. В Екатеринбурге была развернута сеть «третьего поколения», которая сегодня охватывает большинство микрорайонов города. Кроме того, компания начала предоставлять услуги в 23 новых населенных пунктах, в ряде которых мобильной связи до прихода МТС не было. Проведены работы по улучшению качества связи во многих населенных пунктах области, - рассказывает Дарья Вольхина, специалист по связям с общественностью уральского макрорегиона МТС.

Предоставлением услуг мобильной связи в Екатеринбурге и Свердловской области занимаются пять GSM-операторов и один CDMA-оператор. Этот показатель выше общероссийского, поскольку во многих регионах России на рынке работают только компании «большой тройки».

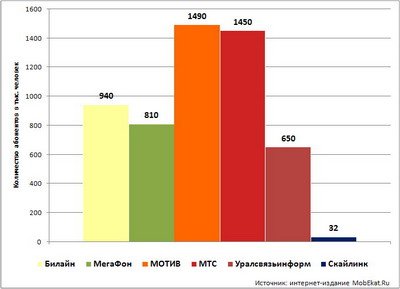

По нашим оценкам, лидером рынка сотовой связи Свердловской области по абонентам с небольшим отрывом является компания «МОТИВ». Она занимает 27,9% рынка, абонентская база составляет порядка 1,49 млн. человек [здесь и далее данные на 01.01.2009 года]. При этом за год абонентская база возросла на 18%.

Аналогичные показатели демонстрирует и МТС. Абонентская база оценивается нами в 1,45 млн. абонентов, при этом доля компании достигает 27,2%. Стоит отметить, оператор по темпам прироста клиентов опередил всех. За 12 месяцев 2008 года количество абонентов увеличилось практически на четверть.

В числе лидеров прочно закрепился «Вымпелком» [Билайн™]. У компании результаты несколько скромнее – 17,6%. По нашим оценкам, оператор обслуживает 940 тыс. абонентов в Екатеринбурге и области. За год количество абонентов сократилось на 2,5%. Стоит отметить, что данная цифра обусловлена переходом компании на трехмесячный учет абонентов с февраля 2008 года [до этого периода абоненты учитывались шесть месяцев].

МегаФону удалось взять под контроль 15,2% рынка и четвертая позиция. Абонентская база оператора оценивается нами в 810 тыс. По нашим оценкам за 2008 год число клиентов увеличилось на 4%.

Следующее место занимает «мобильное» подразделение компании «Уралсвязьинформ» [Utel™] - 12,2%. В активе этой компании числятся около 650 тыс. абонентов Свердловской области. За год оператор приобрел около 18,5% новых абонентов.

Доля универсального оператора «Скайлинк» [ЗАО «Уралвестком»] по итогам исследования составила менее 1% [далее компания не рассматривается, поскольку позиционируют себя в качестве интернет-провайдера].

Если сравнить долю рынка по активным абонентам, которые пользовались связью хотя бы раз в течение последнего квартала, то лидерами являются – «МОТИВ» и МТС. По нашим оценкам они имеют абсолютно одинаковые показатели - по 25,3%. На третьей позиции остается Билайн с долей 19,9%. За МегаФоном остается 17,1% активных абонентов, а на «Уралсвязьинформ» приходится 12,4%. Стоит отметить, что Билайн и МегаФон имеют 90-дневную учетную политику клиентов. Это означает, что в абонентской базе числятся только те люди, которые в течение последних трех месяцев пользовались платными услугами. Utel перешел на 120-дневный учет клиентов. «МОТИВ» и МТС не списывают абонентов из базы в течение 180 дней. Именно этим фактором обусловлена разница в активных абонентах и количестве sim-карт.

- Учетная политика у всех операторов различается и дело здесь не только в том, какой интервал времени оператор отражает в своей базе абонентов, у которых нет движения средств на лицевых счетах. Существует масса мероприятий, направленных на повышение лояльности, в том числе направленных на выведение абонента из блокировки: ряд операторов существенно злоупотребляет инициативами такого рода, а часть операторов вообще отказалась от такой практики. Именно по этой причине у некоторых компаний абонентская база искусственно «раздута», в то время как у остальных операторов учитываются только те абоненты, которые потребляют услуги связи, - отмечает начальник отдела по связям с общественностью компании «МегаФон-Урал» Людмила Протасова. - Оценивать долю оператора в общей абонентской базе на данный момент не совсем корректно. Она не отражает реальных рыночных позиций. Корректней анализировать долю в подключениях или долю в выручке, но это конфиденциальная информация.

По итогам третьего квартала индекс ARPU [среднемесячный доход на одного абонента] у операторов вырос в среднем на 6-15%.

Самый высокий индекс зафиксирован у МегаФона – 374 рубля. Далее идут «Вымпелком» - 310 рублей, МТС – 304 рубля, «Уралсвязьинформ» - 284 рублей и «МОТИВ» - 280 рублей [ARPU двух последних компаний являются оценкой интернет-издания «Мобильный Екатеринбург», официальные данные компании не раскрывают]. Стоит отметить, что в 2009 году будет наблюдаться снижение ARPU в силу коррекции курса «доллар-рубль» и экономии абонентами на услугах связи.

Совокупный объем рынка сотовой связи в Екатеринбурге и области оценивается интернет-изданием «Мобильный Екатеринбург» на уровне 18,6 млрд. рублей в год. Исходя из среднестатистических данных по рынку в целом, можно оценить долю операторов в Свердловской области по выручке.

Лидером рынка по выручке является МТС – 26,5%, следом идет «МОТИВ» с долей 25,1%. 18,8% от всей выручки приходится на МегаФон, 17,5% - на Билайн. «Уралсвязьинформ» занимает 11,1% рынка по выручке.

По данным операторов сотовой связи, в последнее время наметился стабильный рост доходов от неголосовых услуг.

По информации представителей МегаФон, доля доходов от дополнительных услуг – SMS, WAP, MMS, EDGE/GPRS - в общей выручке неуклонно растет. При этом доля доходов и количество пользователей инновационных услуг на базе EDGE растет более высокими темпами, чем доля доходов и количество пользователей «традиционных» SMS.

- Тенденция такова, что доля доходов от реализации дополнительных услуг увеличивается с каждым годом. По итогам четвертого квартала 2008 года доля доходов от неголосовых услуг увеличилась на 25% по сравнению с тем же периодом 2007 года. Постоянный рост этого показателя объясняется тем, что абоненты более активно используют услуги беспроводного доступа в интернет, - приводит цифры Людмила Протасова.

В «Уралсвязьинформе» также подтвердили рост выручки от неголосовых услуг. При этом по нашим оценкам распределение общей выручки выглядит следующим образом: голосовые услуги – 88%, GPRS – 9% и VAS – 3%.

Подобное распределение выручки характерно и для МТС.

- Безусловно, в структуре потребления услуг абонентами в настоящее время преобладает голосовой трафик. Но дополнительные услуги пользуются все большей популярностью. И с каждым годом доля VAS заметно увеличивается. Мы надеемся, что, несмотря на текущую экономическую ситуацию, рынок голосовых услуг продолжит расти, но доля голосовых услуг в общем объеме выручки на рынке телекоммуникационных услуг будет сокращаться в пользу дополнительных услуг. Сейчас доля VAS в структуре дохода МТС в России составляет порядка 15%, - подчеркивает Дарья Вольхина. - На Урале в 2008 году доля VAS в структуре ARPU выросла не менее чем на три процентных пункта. Интернет-трафик вырос не менее чем в два раза. В частности, это произошло благодаря развертыванию сетей 3G. МТС первой на Урале запустила сети третьего поколения в Екатеринбурге в августе 2008 года.

Все без исключения операторы уделяют большое внимание улучшению качества существующих услуг и внедрению новых, которые бы принесли дополнительную выручку. Так, в Свердловской области уже действуют три коммерческих сети третьего поколения: две – UMTS/HSDPA и одна CDMA 2000.

- Мы отмечаем, что с каждым годом увеличивается доля доходов от услуг по передаче данных. Этот процесс заметно ускорился со стартом продаж в прошлом году комплектов «Билайн» Интернет Дома», - уверен Павел Чернецов-Готман, коммерческий директор екатеринбургского филиала ОАО «ВымпелКом». - Кроме того, заметное влияние на него оказал запуск в Екатеринбурге и Нижнем Тагиле сетей 3G - сегодня речь идет о практически двукратном росте нашего интернет трафика в Свердловской области.

Если говорить о современных трендах рынка сотовой связи в регионе, то основное влияние на отрасль окажут макроэкономические факторы, развитие сетей третьего поколения, а также дальнейшее освоение территорий.

- В планах по строительству новых базовых станций нет никаких сокращений. Мы не намерены останавливать запланированные мероприятия по развитию нашей сети. Как мы заявляли ранее, основной акцент в техническом плане будет сделан на Северном и Северо-Восточном направлении. Здесь будут появляться новые базовые станции, проводиться работы по улучшению качества связи, - рассказывает о планах Елена Виноградова. - Кроме того, мы продолжим развитие EDGE-сети на территории Свердловской области. Для абонентов компании будут разработаны новые продукты, позволяющие оптимизировать затраты на связь, что особенно актуально в условиях сегодняшнего дня.

Распределение долей между операторами сотовой связи существенно меняться уже не будет, так как большинство пользователей сотовой связи уже определились со своим выбором.

Свое влияние на развитие рынка также будет оказывать нестабильная экономическая обстановка.

- Мы доводим до конца все проекты, начатые в 2008 году. В том числе – по развитию в регионах сетей 3G. Все лицензионные обязательства, которые мы взяли на себя будут в любом случае выполнены. Но действительно сегодня мы пересматриваем планы развития нашей сети на этот год. В первую очередь речь идет о строительстве новых базовых станций, хотя конкретные цифры по сокращениям капитальных затрат пока называть преждевременно, - делает вывод Павел Чернецов-Готман.

В целом же рынок сотовой связи Урала за минувший год не претерпел кардинальных изменений. В 2008 году сотовая связь окончательно перестала быть сугубо голосовой. Теперь это еще и доступный в любом месте беспроводной интернет. Темпы прироста GPRS/EDGE, а также 3G-пользователей внушают оптимизм. А благодаря развертыванию сетей третьего поколения клиенты могут получать услуги на качественно ином уровне.

В краткосрочной перспективе операторов ожидают последствия финансового кризиса и девальвации национальной валюты, но вот кризис потребления пока не грозит. Серьезное падение выручки, пожалуй, стоит ожидать от корпоративных клиентов. Тем не менее, наряду с товарами первой необходимость люди просто не могут существовать без мобильной связи.