Сбербанк в течение ближайших лет ожидает значительного роста рынка цифровых финансовых сервисов среди клиентов малого бизнеса и индивидуальных предпринимателей. Под эти цели банк разработал собственную экосистему - набор API (правил для создания приложений и интеграции существующих программ с системами банка), позволяющий подключать десятки и сотни отдельных электронных услуг для удалённого обмена данными между предприятиями, банками, налоговой службой и прочими организациями. На Урале экосистема для корпоративных клиентов была показана в рамках выставки «Иннопром-2018». Команда интернет-проекта Yamobi.Ru решила протестировать работу новых сервисов. Что из этого вышло, читайте в нашем репортаже.

Рынок нефинансовых сервисов для малого бизнеса и индивидуальных предпринимателей

В последние годы на рынке электронных услуг для бизнеса наблюдался настоящий бум. Разнообразные CRM, финансовые сервисы, бизнес-аналитика, электронный документооборот, облачная бухгалтерия и аудит, удалённая юридическая поддержка – обилию предложений можно было лишь позавидовать. При этом большая часть решений и разработок инициировалась не самим бизнесом, а ребятами-программистами, которые хотели заработать на автоматизации процессов. Что интересно, делали они это, основываясь на своём собственном представлении и без должного изучения сути потребностей предпринимателей. В итоге на этапе внедрения предприятия малого и среднего бизнеса разочаровывались практически в каждом втором сервисе. При этом внедрение систем начиналась практически с нуля – все они были уникальны в своей логике, дизайне и пользовательском интерфейсе.

Пару лет назад осознание необходимости единой платформы для бизнеса появилось в банковском сообществе. Одним из инициаторов этого процесса стал Сбербанк. Представители компании увидели большой потенциал для роста и приступили к формированию платформы, которая бы объединила самые востребованные сервисы для индивидуальных предпринимателей и небольших фирм.

До этого момента приоритетом у крупных банков с государственным участием пользовались крупные федеральные компании и госкомпании. В своё время на них приходилось до 95% всего корпоративного бизнеса банков. Однако, в последние годы ситуация начала меняться. Финансовые учреждения стали активно идти на рынок услуг для малого и среднего бизнеса. Во многом это стало следствием государственной политики в сфере популяризации малого бизнеса. Предприниматели получили льготное налогообложение, упрощенную бухгалтерию и отчётность, уведомительный принцип регистрации, электронный документооборот и т.п. Вместе с тем у малых компаний не было и нет ресурсов на ведение делопроизводства в классическом понимании этого слова. У банков появился реальный шанс занять нишу сервисов для небольших фирм и индивидуальных предпринимателей и стать полноценными ИТ-компаниями по поддержке частного бизнеса.

Единая платформа для банков

В течение двух лет Сбербанк занимался поиском решений для своей платформы. Под эти цели был разработан API (интерфейс прикладного программирования) для возможности взаимодействия со сторонними приложениями. Параллельно проводится отбор сторонних сервисы, прямо или косвенно связанных с ведением предпринимательской деятельности. Это были как состоявшиеся ИТ-решения, так и стартапы, отдельные алгоритмы аналитики и т.п. В общей сложности представители банка изучили порядка двух сотен предложений и выделили несколько десятков ключевых и наиболее интересных для клиентов. Именно они и были включены в итоговую систему. Несмотря на то что продукты разрабатываются внешними партнёрами, Сбербанк отвечает за их доступность, работоспособность и кибербезопасность. Собственно, этим и отличается использование собственного универсального API.

В компании отмечают, что готовы предоставлять доступ к API для всех заинтересованных разработчиков, а также коллег по рынку. Для Сбербанка важно, чтобы развитие клиентских сервисов происходило на единой платформе. В этом случае все они будут работать быстрее и надежнее, а клиент получит максимальный сервис. С некоторыми банками Сбербанк уже тестирует межбанковские операции и интеграцию небанковских сервисов.

Интеграция партнерских сервисов происходит с помощью трёх типов API:

API SSO – единая учетная запись для входа в партнёрские сервисы;

API Statement – автоматическая загрузка выписок во внешние сервисы;

API Corporate Checkout – упрощенный способ оплаты для юр. лиц и ИП.

Новый интернет-банк с нефинансовыми сервисами

К середине 2018 года Сбербанк фактически завершил формирование экосистемы нефинансовых сервисов для малого и среднего бизнеса. Платформа уже стала неотъемлемой частью нового интернет-банка «Сбербанк Бизнес Онлайн». По своей сути система превратилась в своеобразный маркетплейс (магазин приложений, услуг и сервисов), в котором собраны самые необходимые возможности для малого бизнеса, начиная от выставления электронных платёжек, до проверки надежности контрагента, ведения кадровой отчётности и коррекции бизнес-модели в зависимости от экономической ситуации. Новую экосистему на Урале впервые показали на выставке «Иннопром-2018».

«В настоящее время в интернет-банке «Сбербанк Бизнес Онлайн» зарегистрировано 1,848 млн организаций. Из них в новом интернет-банке уже работают 1 млн 796 тыс. 69 компаний или 97% от всех корпоративных клиентов. По данным представителей банка в обновлённый «Сбербанк Бизнес Онлайн» уже перешли 100% предприятий малого бизнеса, являющихся клиентами Сбербанка», - рассказывает Сергей Паршиков, директор проектов дивизиона «Цифровой Корпоративный Банк» Сбербанка.

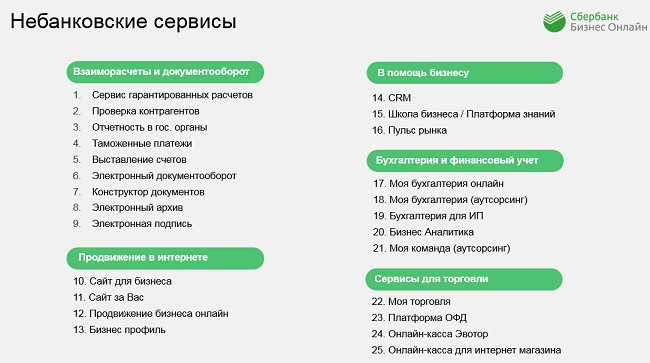

Все сервисы доступны в разделе «Продукты и услуги» интернет-банка и закрывают основные потребности бизнеса. В настоящее время перечень нефинансовых услуг в «Сбербанк Бизнес Онлайн» насчитывает 24 сервиса. Примечательно, что внешний вид пользовательского интерфейса у всех сервисов стилизован под Сбербанк. О том, что это внешние сервисы, можно догадаться лишь по адресу страниц в браузере. По словам представителей банка, такой подход упрощает работу с сервисами и делает её более понятной и цельной для восприятия.

Девять сервисов интегрированы с интернет-банком посредством технологии Fintech API. Некоторые из них встроены в типовые сценарии действий клиента и предлагаются пользователю только тогда, когда это для него актуально. К таким опциям, например, относится «Гарантия расчетов», предлагаемая при создании платежного поручения в адрес контрагента, у которого есть риск прекращения деятельности.

Главным преимуществом системы в Сбербанке называют её универсальность. У клиентов нет необходимости использовать бухгалтерию от одного поставщика, CRM – от второго, документооборот – от третьего, контроль предприятия и закупки – от четвёртого и т.д.

«На сегодняшний день небанковские сервисы в новом «Сбербанк Бизнес Онлайн» помогают предпринимателям решить большинство насущных вопросов, которые возникают в процессе ведения и развития бизнеса. Мы сформировали уникальный пакет услуг на рынке дистанционного банковского обслуживания для юридических лиц, – отмечает Сергей Паршиков. – Вести бухгалтерию, перейти на полностью безбумажный документооборот, внедрить CRM-систему, участвовать в тендерах, создать сайт своей компании и многое другое – всё это теперь доступно в нашем интернет-банке для юрлиц и позволяет нашим клиентам экономить время и оптимизировать процессы. Сервисами уже воспользовались сотни тысяч клиентов, из них более 70 тыс. пользуются расширенными возможностями сервисов на платной основе».

Ключевые сервисы

|

Услуга |

Описание |

Тариф |

| Сервис гарантированных расчетов | Защита покупателей и продавцов при взаиморасчетах, независимо от того, продается товар или оказывается услуга | Комиссия от 0,065% до 0,8 % в зависимости от суммы сделки |

| Проверка контрагентов | Получение информации о контрагентах из официальных источников, база данных (в том числе, контактов), определяет взаимосвязи компании с другими юридическими и физическими лицами, анализ бухгалтерской отчетности контрагентов | Абонентская плата 300 рублей в месяц |

| Отчетность в госорганы | Формирование отчетности и обмен данными с ФНС, ПФР, ФСС и Росстат в электронном виде | Абонентская плата 295 рублей в месяц |

| Выставление счетов | Конструктор счетов на оплату | Бесплатно |

| Электронный документооборот | Обмен любыми типами электронных документов с контрагентами и Сбербанком | Условно бесплатно. Платный функционал 295 рублей в месяц |

| Конструктор документов | Создание юридически грамотных документов на основании многовариантных шаблонов | Абонентская плата 995 рублей в месяц |

| Электронная подпись для торгов | Сервис позволяет заказать выпуск и оформить покупку квалифицированной усиленной эл. подпись для участия в торгах по 223-ФЗ, 44-ФЗ и иных целей (регистрация онлайн-касс в ФНС, сдача отчетности в гос. органы онлайн и пр.) |

3 990 рублей за подпись с НДС 6 490 рублей за подпись с НДС (универсальная для 44 и 223 ФЗ) |

| Сайт для бизнеса | Создание своего сайта в интернет при помощи простого конструктора и набора шаблонов, которым можно пользоваться, не имея навыков программирования и веб-дизайна | Абонентская плата 59 рублей в месяц |

| Сайт за Вас | Готовый сайт специалиста, компании, интернет-магазин, который можно использовать для лендинга с рекламы |

Лендинг – 8 800 рублей Сайт специалиста – 12 800 рублей Сайт компании – 16 800 рублей Интернет-магазин – 27 800 рублей |

| Продвижение бизнеса онлайн | Реклама своего бизнеса в поисковых системах и соц. сетях | От 25 000 рублей |

| Бизнес-профиль | Инструмент приема онлайн-платежей, подключение «Яндекс.Кассы» | Комиссия за прием платежей с карт — 2,8% от суммы платежа |

| СRM | Ведение детальной клиентской базы, контроль сделок по этапам и анализ эффективности рекламы | Условно бесплатно. Платный функционал 550 рублей в месяц |

| Моя бухгалтерия онлайн | Сервис помогает небольшим компаниям и ИП экономить на ведении бухгалтерии с помощью удобного онлайн-сервиса с дружелюбным интерфейсом | Абонентская плата от 699 до 1 699 рублей в месяц |

| Моя бухгалтерия (аутсорсинг) | Услуги бухгалтера | Абонентская плата от 7 000 рублей в месяц |

| Моя команда (аутсорсинг) | Услуги бухгалтера, юриста и ассистента для ИП и небольших компаний | Абонентская плата от 29 000 рублей в месяц |

| Бухгалтерия для ИП | Автоматическая подготовка отчетности, оплата налогов и взносов (подходит только для ИП без сотрудников на УСН «Доходы 6%») | Условно бесплатно. Платный функционал 550 рублей в месяц |

| Бизнес Аналитика | Сервис помогает решать проблемы контроля финансов при помощи учета всех денег в компании и прогнозирования кассовых разрывов | Абонентская плата от 300 до 1 990 рублей в месяц |

| Моя торговля | Облачный сервис для сферы торговли. Решает проблемы контроля работы магазинов, аналитики продаж и автоматизации рабочих мест кассиров | Условно бесплатно. Платный функционал от 1 000 рублей в месяц |

| Онлайн-касса Эвотор | Касса с современными сервисами для управления продажами | От 17 990 рублей (зависит от функциональности) |

| Оператор Фискальных Данных | Обеспечивает прием, хранение и передачу кассовых чеков в ФНС России в рамках 54-ФЗ |

3 000 рублей на 1 год; 6 700 рублей на 3 года |

| Пульс рынка | Собирает данные с торговых площадок в режиме реального времени и формирует рекомендательную подборку торгов на основе искусственного интеллекта |

1 500 рублей на сутки; 5 000 рублей на неделю; 10 000 рублей на месяц; 89 000 рублей на год |

Одной из последних новинок в списке нефинансовых сервисов Сбербанка стал «Пульс рынка», который использует технологии искусственного интеллекта и большие данные. «Пульс рынка» собирает данные торговых площадок в режиме реального времени и, благодаря сложным машинным алгоритмам, формирует рекомендательную подборку торгов, максимально подходящих для пользователя. Сервис также анализирует новостной фон и юридически значимые события компании и её окружения, обрабатывает этот массив данных и предоставляет пользователю только важную информацию.

Для начала работы достаточно пройти короткую процедуру регистрации. На основе полученных данных сервис мгновенно создаст персонифицированный профиль с быстрым доступом к ключевой информации.

По данным Сбербанка, в 2017 году в России было объявлено более 4 млн. закупок, включая государственные и корпоративные. Из них 500 тыс. так и остались без заявок от исполнителей. Сервис «Пульс рынка» должен помочь предпринимателям сориентироваться на этом рынке, открывая для малого бизнеса выход на новых заказчиков.

Стоимость сервиса – 89 тыс. рублей в год (максимальный безлимитный тариф на год). Ранее аналогичные решения стоили на порядок дороже и требовали сложных технологических внедрений, что делало их недоступными для малого бизнеса.

«С запуском «Пульса рынка» в интернет-банке «Сбербанк Бизнес Онлайн» мы меняем сам рынок электронных закупок, делая его более прозрачным и доступным для малого бизнеса. Этот сервис разработан партнером нашим партнёром ГК SELDON. Компания существует более 10 лет и специализируется на создании ИТ-инструментов для государства и бизнеса», - говорит Сергей Паршиков.

Стоит отметить, что новый интернет-банк для корпоративных клиентов был запущен Сбербанком в декабре 2016 года. В сентябре 2017 года на площадке заработал сервис «Моя торговля», разработчиком услуги стала компания «Мой склад», которая на 51% принадлежит «1С». Параллельно с этим была запущена CRM-система, внедрением которой занималась компания «Свежие решения».

В январе 2018 года Сбербанк запустил онлайн-услугу, позволяющую создавать юридически грамотные документы — договоры, акты, исковые требования, доверенности и т.п. В сервис, получивший название «Конструктор документов», была интегрирована база из более чем 1,4 тыс. шаблонов для бизнеса и персональных нужд.

В марте текущего года экосистема для малого бизнеса пополнилась сервисом для выставления и оплаты счетов в реальном времени с возможностью отслеживания дебиторской задолженности. Через сервис «Выставление счетов» можно создавать и моментально отправлять клиенту счёт на оплату. Документ формируется в формате PDF, то есть для него не приходится заполнять шаблоны «1С» или Microsoft Excel или обращаться к профессиональному бухгалтеру.

В настоящее время перед Сбербанком стоит задача по продвижению новой экосистемы среди клиентской базы. Часть сервисов работает по условно бесплатной модели. Бесплатный период позволяет оценить функциональность конкретных опций. В банке признают, что основной этап интеграции небанковских сервисов в «Сбербанк Бизнес Онлайн» окончен и сейчас идёт работа над улучшением клиентского опыта и пользовательских интерфейсов.